财经讲坛 当前位置:首页 > 杂志社简介> 《环球华人》杂志> 财经讲坛

蚂蚁金服——天使还是恶魔?

近期,蚂蚁金服这个金融科技巨头要同时A+H上市了,一直以来蚂蚁金服靠什么挣钱,最近几年业绩如何,未来业务的发展方向有哪些?这些问题投资者都很关心,无奈蚂蚁金服不是上市公司,其信息披露比较少。如今,金科巨头要上市了,它的招股书透露了不少信息,银行投资者钻研一下这个未来的“屠夫”是有必要的。

蚂蚁金服业绩如何?

蚂蚁金服截至2020年上半年,总营收725.28亿,同比增幅38.04%。其中,贡献最大的是数字金融科技平台的收入,上半年收入459.72亿,同比增幅56.95%。数字支付和商家服务上半年收入260.11亿,同比增幅13.12%。在支出方面,2020年上半年营运成本300.44亿,同比增长6.78%。营运成本中占比最大的是交易成本,2020年上半年226.91亿,同比增速为3.89%。交易成本占营运成本的70%以上,主要是支付宝向传统金融机构支付的交易成本。但是,可以看到交易成本增长非常少,根据招股书上的解释是随着资金在支付宝平台中的不断沉淀,逐渐形成了金融生态闭环。

从交易成本的描述可以看出蚂蚁金服的生态闭环对于它的意义。交易成本应该是资金从银行进入支付宝和从支付宝进入银行的时候,银行对支付宝征收的清算结算手续费。当蚂蚁金服的金融生态闭环形成后,越来越多的资金一旦流入就不再流出,存量资金在蚂蚁金服生态中使用的金融服务越多,产生的收入就越多,而同期的交易成本只和资金的进出有关。

2020年上半年蚂蚁金服的费用支出144.86亿,同比下降24.05%,主要是销售费用中的推广和广告费用。蚂蚁金服的推广最猛的在2018年,销售和推广费用高达473.45亿,之后开始逐年减少。这显示蚂蚁金服已经完成了初步的推广和布局,后期销售费用将会保持稳定,不再随收入的增长而大幅增长。蚂蚁金服2020年上半年的净利润同比增幅高达1058.72%。但是,需要注意的是蚂蚁金服的业务还在尝试布局期,其营收和利润并不稳定。所以,不能将半年报的同比增速作为长期增速。更多的损益数据参考表1:

表1

蚂蚁金服怎么挣钱?

从表1可以看出蚂蚁金服的收入主要来自两大业务条线:“数字支付和商家服务”以及“数字金融科技平台”。其中“数字支付和商家服务”比较简单主要就是交易抽佣,这块和信用卡的抽佣模式类似。从表2中可以看出这块业务的增速已经逐年下降。这一块的前景和阿里系在电子商务上的趋势密切相关。就目前看,阿里系在电商模式中受到腾讯、京东、美团、拼多多等多家的围攻,后续是否能杀出一条血路需要慢慢考察。

“金科”业务内又分为3大块:贷款,理财和保险。2020年上半年促成信贷余额21536亿,上半年信贷营收285.86亿。注意蚂蚁金服在信贷这块的用词“促成”。这是因为,蚂蚁金服的信贷合作模式多数是蚂蚁金服将信贷需求介绍给金融合作伙伴(多数是银行),蚂蚁金服提供风控评估建议,有金融合作伙伴负责核准和放款,放款后蚂蚁金服负责监控,后督和催收。但是最终如果出现坏账由金融合作伙伴负责处理,具体合作模式如下图1所示。

图1

在全部促成信贷中98%为合作放款或者通过资产证券化出表,真正自己持有的贷款只占2%。个人理解上半年信贷营收285.86亿绝大多数应该是向金融合作伙伴收取的合作手续费。那么我们不妨计算一下蚂蚁金服的费率是多少。首先,对于2%的自营贷款按照15%收取贷款利息,这一块的收入大约有20000*2%*15%*0.5=30亿,那么剩下的2.11万亿贷款半年的手续费率为256亿,这么计算年化的费率为2.43%。说实话这个费率基本上榨干了合作机构的每一滴油。要知道,信用卡业务如果算上免息期后的收益率大概也就是在8%左右,考虑到目前银行间市场的1年期同业存单在3%左右,扣除1.5%~2.5%左右的不良率和30%的回收率,一单信用卡业务的净收益也就是3.6%左右,蚂蚁金服一刀砍掉2.4%。相当于合作银行2/3的净利润被撸掉了,而蚂蚁金服基本不用承担风险,用周扒皮形容蚂蚁金服毫不过分。

理财业务2020年上半年促成资管规模40986亿,财富管理手续费112.83亿。蚂蚁金服不负责产品设计和营运,只是负责销售。这112.83亿主要是销售手续费,至于有没有后端收费我们不妨来看看。112.83*2/40986=0.55%,蚂蚁金服上号称基金申购费率1折,目前,货币基金没有申购费,股票基金1.5%打1折0.15%。根据我国国民的风险偏好看,40986亿中货币基金估计占一半以上。所以,要么是蚂蚁金服的客群喜欢把基金当股票炒频繁进出,要么是蚂蚁金服对产品有后端收费,否则很难达到0.55%的费率。要知道,招商银行有自有理财的前提下除存款外的AUM年化费率只有不到0.4%。

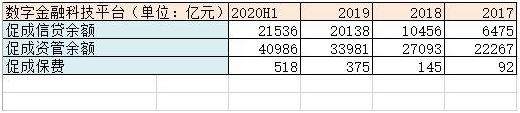

最后一块保险费业务我就不分析了,毕竟保险不是我的能力圈。我将这三块业务的规模信息整理成下表2。可以看到,基本都是3年翻倍甚至翻两倍的速度成长,充分显示了蚂蚁金服依赖阿里系流量的威力。而且,由于这些业务多数都是表外业务,所以规模的扩张不受资本金的限制。

表2

蚂蚁金服的成长性和估值

蚂蚁金服的招股书中虽然对其面对的消费贷和资管市场做了美好的展望,但是我觉得这些根本没有看到问题的本质。蚂蚁金服的成长性唯一依赖的就是阿里系构建的电商+服务+金融的生态体系,只要阿里系的空间能够快速扩张,蚂蚁金服的成长性根本不用担心。但是,如果阿里系的生态体系扩张受阻,那么蚂蚁金服的信贷,资管,保险,商户服务等业务条线就都会成为无根之木,无源之水。

关于蚂蚁金服的估值,按照2020年450亿的净利润,个人认为估值的上限在50PE,也就是2.25万亿人民币的市值,合理估值在30PE,也就是市值1.35万亿。

关于和蚂蚁金服合作的银行

从上面的分析不难看出,蚂蚁金服依靠自己掌握的生态体系的渠道优势,大肆压榨合作银行的利润空间。和蚂蚁金服合作的中小银行无异于与虎谋皮,饮鸩止渴。毫不客气地说,未来蚂蚁金服会榨干和它合作的每家小银行骨头里的油。大中型银行想要摆脱被蚂蚁金服扒皮的命运必须自建生态系统把渠道和客户掌握在自己手中。一方面蚂蚁金服的出现确实提升了客户的服务体验,但另一方面蚂蚁金服依靠渠道优势同时压榨商家和银行。类似的商业案例可以参考滴滴。在滴滴扩张的初期大规模的优惠,让利确实让消费者和出租车司机享受到了实惠和方便。但是,随着滴滴垄断了电召车领域后,依靠大数据对消费者大肆加价,压榨快车司机的抽佣,逐渐走向了消费者的对立面。这就是互联网企业的商业逻辑,在烧钱扩张期它就是天使,一旦击败了所有竞争对手产生了垄断,它就会成为恶魔为了追求利润不择手段。

2020-09-22