财经讲坛 当前位置:首页 > 杂志社简介> 《环球华人》杂志> 财经讲坛

A股开门红冲上3500点,2021年会有多少外资流入?

A股迎来2021年开门红,1月4日,大盘全天单边上行,沪指站上3500点,两市成交额时隔近两个月再次超万亿元。不过,当日北向资金净流出5.42亿元。

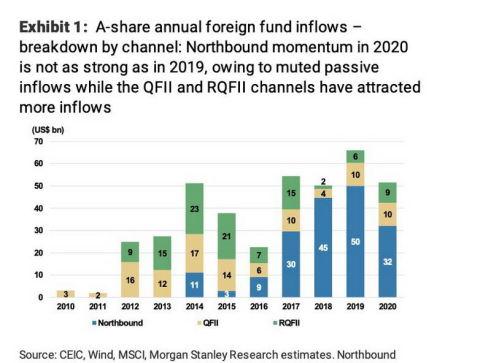

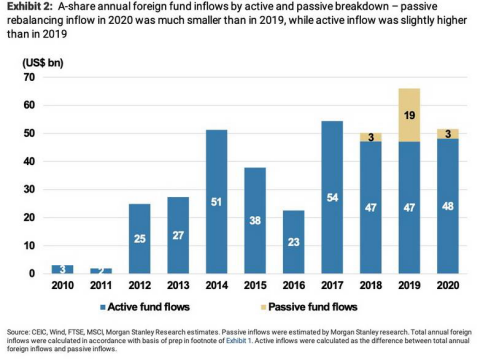

回顾2020年,北向资金总计流入2089.32亿元,根据摩根士丹利的最新测算,若再加入通过QFII/RQFII渠道流入的外资,全年外资净流入A股高达520亿美元(以6.5的汇率计算约合3380亿元人民币)。值得一提的是,2020年的被动资金流入量仅34亿美元,主动资金流则达480亿美元,其重要性愈发凸显。因此,多家机构预计,2021年在全球风险情绪好转的背景下,即使MSCI暂停扩大纳入A股(被动资金减少),全年资金流入量仍将超过2020年。安信证券预计,2021年光是北向资金的流入量就有望达到2000亿~2800亿元;而国盛证券预计2021年北向资金净流入规模将超3000亿元,超过2020年。

野村东方国际中国研究主管高挺对第一财经记者表示,2021年有望成为外资流入A股的大年,尽管目前A股整体估值处于3年、5年均值之上,但外资将带来额外估值溢价。就主题而言,摩根士丹利认为,国际资金尤为看好以下主题在2021年的机会——消费升级、高端制造(机器人、自动化等)、新基建(5G、物联网、电动车供应链等)、国防和航天、医疗保健/医药/生物科技、技术本地化(半导体和硬件、软件和应用开发)。

QFII/RQFII渠道追赶沪深港通

2020年,总计2089.32亿元北向资金净流入A股,明显不及2019年的3528.89亿元,更少于2018年的2915亿元,这也和疫情下全球风险情绪下降有关。不过,积极的趋势在于,主动资金流入的比例在不断提升。

摩根士丹利中国股票策略师王滢对记者表示,2019年是被动资金流入的大年,在2019年660亿美元的外资净流入总额中,190亿美元(占比29%)是由5个主要指数的再平衡事件(富时罗素两起、MSCI三起)贡献,主动资金流入量则为470亿美元。相比之下,2020年的被动资金流入量只有34亿美元,这是由富时罗素对A股最后一阶段的纳入所引发的,而主动资金流入量为480亿美元。可见,主动资金的重要性凸显。

同时,2020年也是QFII/RQFII渠道的重要性迅速上升的一年。王滢表示,通过这一渠道流入的资金量正在缩小与沪深港通下流入的北向资金的差距。2020年实施的QFII/RQFII改革措施显著改善了该渠道下的可准入性以及衍生品工具的可及性、资金回流便利性等。因此,摩根士丹利也预计,2020年通过QFII/RQFII流入A股的资金占整体外资流入的38%,高于2018年的11%和2019年的24%。

“我们预计QFII/RQFII渠道将在未来贡献更多的A股资金流入。在理解外资动态方面,投资者应该给予它们更多关注。”王滢称。早年,由于沪深港通开户的便利性,众多外资都开始转为使用该渠道布局A股。但随着QFII机制不断改革,尤其是资金赎回的便利性提升,多数外资当前都表示将根据需要同步使用这两大渠道。比起沪深港通,外资可以通过QFII/RQFII参与打新,且可投A股的范围更广(沪深港通仅覆盖约1500只A股)。

2021年有望成为外资流入大年

也正是因为主动资金的强劲势头,国际机构判断,即使在被动资金可能乏力的2021年,外资流入A股的势头仍将维持强劲。

不过,根据此前MSCI在接受第一财经记者采访时的说法,若改革加速,MSCI的纳入进程也可能加速,2021年被动资金或再度放量,这些相关改革措施包括:证监会批准MSCI A股指数期货在港交所上市、改善陆股通的交易假期安排、解决A股较短的资金结算周期问题。但就目前而言概率偏低。

之所以机构仍看好2021年的主动资金流入势头,是因为全球风险情绪的改善以及A股的亮眼表现和独特的主题机会。

“2020年,A股连续第二年成为全球表现最好的股票市场——沪深300指数在2020年实现了35.5%的价格回报率(美元计价),领先于全球其他主要股指,沪深300指数在2019年的表现也超过了其他股指。”王滢称。摩根士丹利在2021年维持超配A股的观点,2021年底沪深300指数的目标为5570点,意味着6.9%的上涨空间。

全球风险偏好尤为关键,这从2020年北向资金变动中就可见端倪。高挺对记者称,2020年是外资流入的小年,净流入量仅约去年的一半。外资流向新兴市场的前提一般是风险偏好提升,因而需要寻找投资收益更高的市场,但2020年疫情持续扰动市场情绪,总体全球风险偏好偏低。“例如2020年二季度因为全球央行放水,北向资金突然大幅涌入A股,但三季度前又因美国大选等不确定性而净流出,到了11月大选结果基本明确、疫苗利好出现,北向资金再度大幅回流A股。”

目前,全球流动性放量、疫苗推动经济复苏的基本判断仍然未变。高挺认为,2021年一季度,复苏仍将是全球资本市场的宏观背景,建议投资者在一季度战术性加大对可选消费和周期股的配置,尤其考虑可选消费中汽车、家电、家居和传媒的机会,以及伴随全球复苏和通胀预期升温带来的对部分周期板块的推动,建议关注油气、铜铝和小品种化工龙头的表现;而就全年来看,成长型蓝筹股仍将跑赢,这也与外资偏好大盘龙头有关,但随着外资对于A股的熟悉程度越来越高,它也不会再聚焦于过去的传统龙头。

外资青睐这些投资主题

外资都青睐哪些主题?事实上,2020年以来外资通过QFII通道爆买A股资产,其布局的行业和重仓股名单往往也受到市场追捧。

当然,QFII资金的披露数据具有滞后性。数据显示,截至2020年三季度,QFII机构重仓股市值超百亿元的股票有宁波银行、中国太保、长江电力、北京银行。美的集团、恒瑞医药、格力电器、海螺水泥等被市场称为“超级大白马”的核心资产,也成为QFII重仓标的之一。而2020年,北向资金活跃的个股买入和卖出名单中,同样不乏格力电器、美的集团、东方财富、海螺水泥、长江电力等龙头股。

2021年的新主题也正在受到高度关注。富达国际亚洲股票投资总监缪子美对第一财经记者表示,中央经济会议定调2021年政策“不急转弯”、保持宏观杠杆率基本稳定,并阐明2021年的八项重点任务,突出科技、产业自主、扩大内需、改革开放、种子耕地、住房、碳中和等几大领域,强化反垄断和防止资本无序扩张。“因此我们认为,资金将从地产、大型互联网企业流出,转而流入其他重点发展的领域。”

“针对2021年,我们尤为看好以下五大主题,”缪子美称,包括新能源产业(新能源车产业链、可再生能源、ESG意识强的企业),整车板块的估值处于相当高的水平,因此更看好中游的设备和上游的原材料等相关公司;大宗商品(贵金属、工业品、农业),在新冠疫苗落地的背景下,随着人们经济活动范围恢复的深入,消费类需求增速将会持续改善,供给端可能趋紧,这将使部分大宗商品获得风险溢价,看好有色金属、农产品、黑色金属等;可选消费(年轻消费主体、绿色消费等),2017年以前,消费主要由70后贡献,但其增长已经边际趋缓,而90后的增速非常强劲;医疗保健(疫苗相关公司、创新药等),在带量采购的扰动过后,更为看好创新产业链,核心投资方向主要在CXO、创新药、创新器械与疫苗赛道;网络安全,尽管该板块上市公司2020年三季度单季度营收增速低于此前市场预期,疫情下整体行业需求恢复或较慢,但长期来看,信息安全建设渗透率提升仍将推动行业维持高景气度。

2021-01-06